北京农商行因EAST报送违规等被罚630万 IPO筹备10年仍处辅导期

2022-12-20

《投资者网》丁琬璎

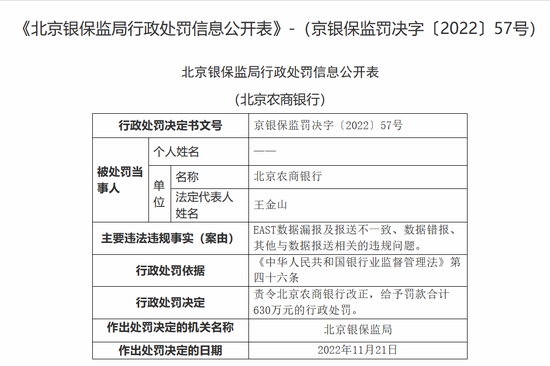

继重庆农商行因9项违规而被罚1285万元后,11月25日,北京农村商业银行股份有限公司(下称“北京农商行”)也收到630万元监管罚单。

罚单显示,该行存在的主要违法违规事实为:EAST数据漏报及报送不一致、数据错报、其他与数据报送相关的违规问题。

北京农商行自筹备上市至今已过去十多年,但IPO仍未有实质性进展。近年来,该行业绩增张显露疲态,贷款规模和营业收入增长均有所放缓。

因EAST报送违规等被罚

作为资产规模超过万亿的大型农商行,北京农商行和重庆农商行接连收到大额罚单,引发市场广泛关注。

而北京农商行此次被罚事由中,EAST数据漏报及报送不一致成为业界讨论的焦点。

EAST是银保监会开发的检查分析系统,全称为Examination and Analysis System Technology ,旨在顺应大数据发展趋势,解决银行和监管间的信息不对称问题。

自2012年启动,EAST系统历经10年从1.0版本升级至5.0版本。从最初只面向中小银行到目前推广至全部银行业机构,报送的口径不断细化,能够对银行业务数据进行筛选、建模、分析和应用。

自2018年起,银保监会对银行数据治理问题监管从严,屡次下发监管文件。今年1月30日,银保监会下发《中国银保监会银行业金融机构监管数据标准化规范(2021版)》(EAST5.0)的通知,要求金融机构切实推进数据治理,提升数据质量和专业性,进一步增强数据规范性,定期由科技、计财、大数据部、业务部门共报送70张表,理财8张,涉及1838个数据项。

在监管层越发重视数据治理的背景下,已经运行了10年之久的EAST数据系统,似乎成为了考验银行的“必答题”。

今年3月,银保监会发布公告称,近期严肃处理一批EAST数据质量领域违法违规案件,对21家银行罚款8760万元,几乎覆盖全部中大型银行。包括三家政策性银行,六大国有银行和12家股份制银行。处罚事由涉及不良贷款余额、漏报贷款核销业务、未报送投资资产管理产品业务等。

类似地,北京农商行此次被罚630万元,共涉及EAST数据漏报及报送不一致、数据错报以及其他与数据报送相关的违规问题三项违法违规。

银保监会指出,监管数据真实性和准确性是银行机构内控合规的内在要求,更是贯彻落实政策部署和监管要求的具体体现。银行机构要切实承担数据质量的主体责任,对照监管数据标准化规范的相关要求,提升数据治理能力,强化数据质量管控,持续提高数据报送的准确性和全面性。

分析师吴洪君认为,过去十年的监管实践表明,EAST数据在监管的检查层面发挥了精确指导、精密追踪和精准定位的作用,查出了大量疑点数据,挖掘出一些隐藏的问题,有效提升了检查效率。EAST数据涉及的不少问题此前就已存在,银行数据报送不及时、不全面、不准确等现象比较突出。

IPO筹备10年仍处辅导期

北京农商行改制成立于2005年10月19日,前身是创立于1951年的北京农村信用社,是国务院首家批准组建的省级股份制农商银行,基础金融服务覆盖北京市所有乡镇。该行拥有694家网点,是唯一一家金融服务覆盖全市所有182个乡镇的金融机构,并建成北京市首家持牌社区银行。

目前,我国农村商业银行数量超过1500家,而其中资产总额超过万亿元的农商行仅有4家,分别是重庆农商行、上海农商行、广州农商行以及北京农商行。截至2022年9月末,北京农商行资产规模资产总额为11296亿元。

作为根植首都北京,资产规模破万亿元的农商行,自2011年12月,北京农商行在股东大会上提出成立该行IPO领导小组及工作组,历经10余年,该行一直在谋求IPO上市,但至今仍处于辅导期。

从多年的年报来看,该行一直在为上市做准备。2019年,该行称严格按照上市标准,全面完成了股权确权、资产确权、公司治理制度体系建设等IPO主体工作,IPO战略稳步实施。此后在该行召开的2020年度、2021年度股东大会上,连续两次审议通过了《关于延长授权董事会办理公司首次公开发行人民币普通股(A股)股票并上市相关事宜的议案》。

2011年12月6日,北京农商行在股东大会上提出成立该行IPO领导小组及工作组;同时,其董事长乔瑞在该行2012年改革发展研讨会上表示,2012年是全面研究推进上市工作的起步之年要采取有效措施,争取尽快上市。

据北京农商行2019年报显示,该行着力推进IPO战略实施,严格按照上市标准,全面完成了股权确权、资产确权、公司治理制度体系建设等IPO主体工作,IPO战略稳步实施。

在2020年度、2021年度股东大会上,北京农商行审议通过了《关于延长授权董事会办理公司首次公开发行人民币普通股(A股)股票并上市相关事宜的议案》。

证监会辅导备案信息显示,北京农商行于2018年9月接受辅导备案。至2022年10月,该行辅导报告已进行至第二十一期,辅导机构为中信建投(24.160, 0.14, 0.58%)和中金公司(37.460, -0.11, -0.29%)。

营收增长承压

近年来,北京农商行的贷款规模增长显露疲态,贷款余额增幅由2018年的15.36%下降至2021年的0.23%。

联合资信披露的《北京农商银行2022年跟踪评级报告》显示,2021年受财政资金政策性转出、信贷结构调整等因素影响,北京农商行公司银行业务规模增长放缓,公司银行业务未来的发展状况需保持关注。

从资产结构来看,北京农商行的贷款占比在四家万亿农商行中却是最低的一家。数据显示,截至2021年末,该行贷款余额为3622.33亿元,较2020年末增长14.88亿元,增幅0.41%,占总资产的比重仅为33.69%。而重庆农商行、上海农商行和广州农商行同期的贷款占比分别为44.03%、50.85%和54.88%。

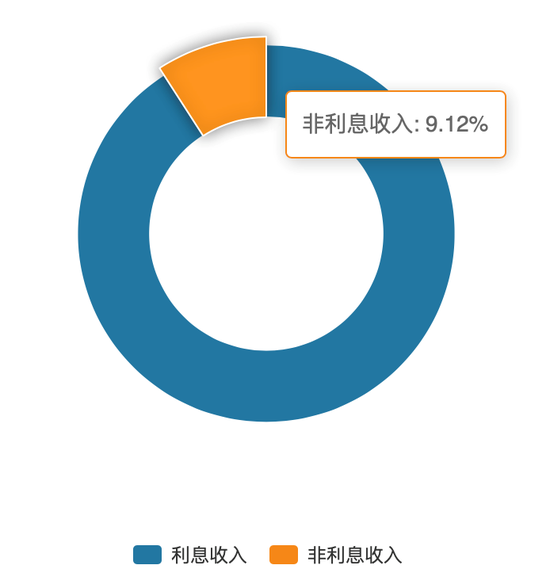

北京农商行主营构成

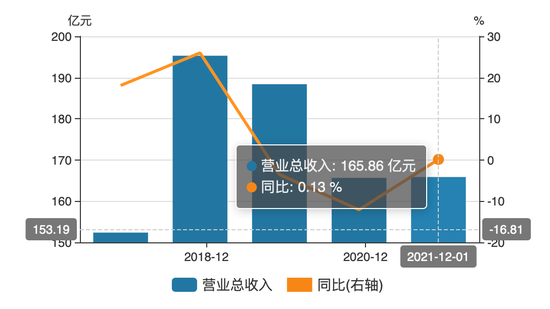

而除了规模增长遇到瓶颈,北京农商行的营收也放缓了脚步。

自2019年开始,该行营业收入连续两年下滑,直到2021年才小幅回升。数据显示,2018年至2021年,该行分别实现营业收入195.3亿元、188.39亿元、165.65亿元、165.86亿元,经过4年的发展,营业收入缩水近30亿元。

而该行2019年、2020年、2021年的营收增速分别为-3.53%、-12.08%、0.13%,与10家A股上市农商行相比并不占优。

另外,北京农商行2021年实现利息净收入134.33亿元,同比减少6.19亿元,下降4.41%,该行在年报中解释称,主要原因是继续让利实体经济,降低企业融资成本。

资产质量方面,该行的不良贷款率从2018年的0.36%上升到2021年的1.17%,四年整体增幅达225%。

北京农商行相关指标(2017年-2021年)

与此同时,评级报告指出,受监管机构对于房地产业贷款的限制,北京农商行房地产业及相关性较高的建筑业贷款合计规模有所下降,2021年末相关贷款余额合计占比10.55%,根据监管报表,其房地产行业不良贷款率为10.77%,这远超该行2021年1.17%的总体不良率。

年报显示,该行贷款主要集中在租赁和商务服务业,占贷款总额的比重为20.03%。2020年、2021年,北京农商银行单一最大客户贷款占资本净额的比例分别为6.69%、6.79%,最大十家客户贷款占资本净额的比例分别为50.28%、52.7%。

除了进一步改善经营业绩,如今面对监管罚单,北京农商行还需解决数据质量的管控能力,最终提升数据报送的准确性和全面性。在上市的道路上,该行仍面临着诸多考验。(思维财经出品)